也许是压抑太久,中国人的创富热情才会在短时间迸发出来。而这一迸发不要紧,没人会想到,这种热情会持续40年,乃至更久,在改革开放波澜壮阔的40年历史中,个人金融起了非常关键的作用。

12月25日,中国社会科学院国家金融与发展实验室和人人贷的母公司友信金服在北京联合发布了《中国个人融资四十年发展与创新报告》(以下简称“《报告》”)。《报告》提供了一个独特的视角,让人们有机会从个人层面来窥探中国金融业40年来的发展历史。

《报告》将我国改革开放后的个人融资发展历程分为:1978年到1996年,1997年到2008年,2009年到2017年三个阶段:

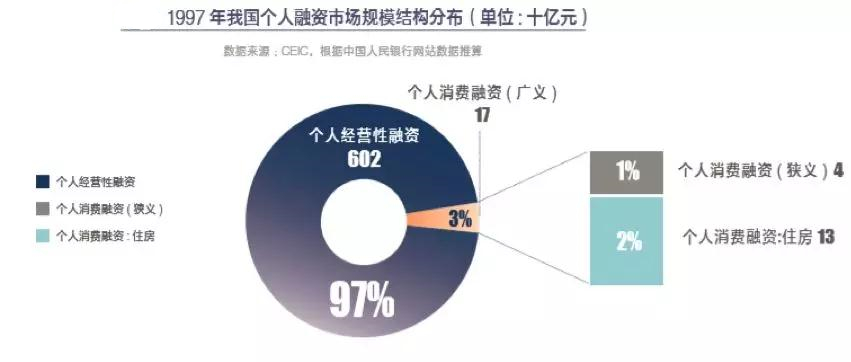

在第一个阶段,个人融资还处在探索期,主要以个人经营性融资为主且总量很小,融资渠道几乎全部来自银行业。

在第二个阶段,个人融资进入高速成长期,同时融资结构开始多元化发展,逐步向住房、消费融资倾斜。

第三个阶段,是个人融资的变革发展期。金融机构提供的消费贷款品种逐步从1997年的单纯住房消费贷款进一步扩大到助学贷款、住房装修贷款、医疗贷款、旅游贷款、个人综合消费贷款等多个品种。

一、个人经营贷款

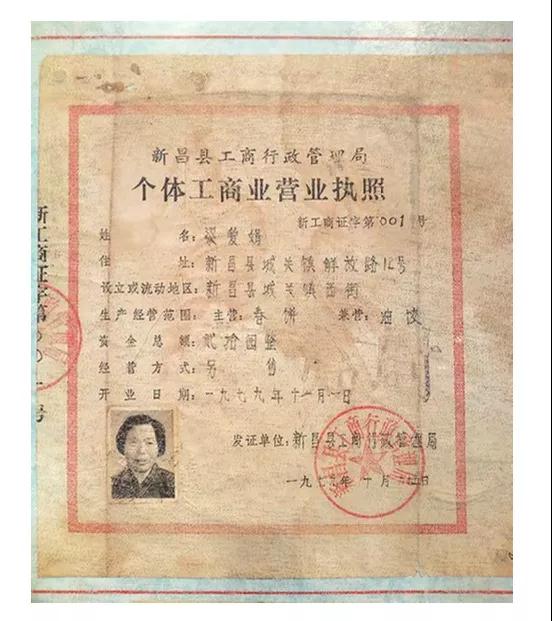

“新工商证字第001号”,核发时间“1979年10月25日”,这是中国目前能找到的首张个体户营业执照,持证人“梁爱娟”,主营为“春饼”、兼营为“油饺”、资金总额为“贰拾园整”。由此开启了中国个人经营的序幕。

五年之后的1984年是个充满意外与惊喜的年份。由姜维创建的光彩实业有限公司经国务院特批成立,成为改革开放后的第一家私营企业。同年,联想、海尔、万科、三九等公司在这一年相继成立。随后,各类民营经济模式开始陆续出现。苏南模式、温州模式开始进入人们的视野。

随着全国城镇个体工商户、乡镇企业、民营企业为代表的中小微企业逐步的发展壮大,这些经营主体的金融服务成为迫切需要解决的难题。

与实体经济改革几乎同步的是,1984年,中国人民银行不再办理针对企业和个人的信贷业务,开始单独行使中央银行的职能。1984年8月的《中国工商银行城镇个体经济贷款办法》写明,中国工商银行面向各类符合条件的个体经营户或专业户提供抵押担保贷款,仅一年多的时间,截至1985年末,城镇集体企业及个体工商业贷款余额就达到了246.23亿元。

但是,实体经济进展的脚步远远快于金融服务的供给,在国有银行、信用社资金有限的情况下,催生了民间借贷的活跃。浙江、福建个别地区的“摇会”、“抬会”等兴起,当年,舟山市农村民间借贷额估计达到6250万元,相当于同期农村信用社贷款规模的32%。

回眸改革开放之初的前二十年,我国个人融资以个人经营性融资(贷款)为主,即以银行为代表的资金提供方向融资借款方发放用于流动资金周转、购置或更新经营设备、支付租赁经营场所租金、商用房装修等合法生产经营活动的资金。

1998年,金融体制改革迈出了关键性步伐。中国人民银行进行了管理体制改革,中央银行新的管理体制初步确立,银行、保险、证券业的分业经营和分业监管体制初步形成。该时期,中国银行对中小企业贷款占其国内贷款余额的1/4左右。

2008年末,中小企业贷款市场服务增强。中小金融机构以小企业为贷款发放的主要对象,比较具有代表性的有城市信用社、农村合作银行和城市商业银行,小企业贷款占这三类金融机构各项贷款的比重分别为32.7%、32.6% 和23.6%。此外,民间金融也加大支持,以浙江省为例,2007年人民银行监测数据显示,浙江省全年发生民间借贷金额344437万元,到2008年,总量达到36.94亿元。

2014年,“大众创新、万众创业”成为社会谈论的超级话题,注册登记制度改革后,日均新设企业量超过万户,是改革前日均新设企业数量的2倍以上。截至2017年年底,我国实有个体工商户6579.4万户,私营企业2726.3万户,广义民营企业合计占全部市场主体的94.8%。创业的大潮必然伴随着融资需求的兴起,个人经营性融资的供给来源更加多元化。

根据测算,以2018年数据为例,在总额15.6万亿的个人经营性融资供给余额中,银行、网贷、小贷公司、民间金融的数据分别为近10万亿、0.29万亿、0.34万亿、5万亿,其中银行仍然是服务个人经营性融资的主力军,但同时其他多种新兴金融业态也有效提供了补充和支持作用。

在经济高速增长的同时,社会资金需求的无限性与金融体系资金供给的有限性之间的矛盾一直长期存在。特别是在个人经营性融资环节上,多数小微企业、个体工商户及农户等长尾客群往往被排斥于正规金融体系的服务范围之外。

这些市场主体数量庞大,有着巨大的融资需求。近年来,作为科技驱动的金融创新,金融科技的发展蓬勃兴起。伴随着金融与科技的发展和融合,信息不对称得到缓解,金融服务成本的降低,使得长尾客群这部分需求能够逐渐得以满足。金融科技企业崭露头角,他们覆盖到了传统银行无法触及到的小微企业主和个体工商户。

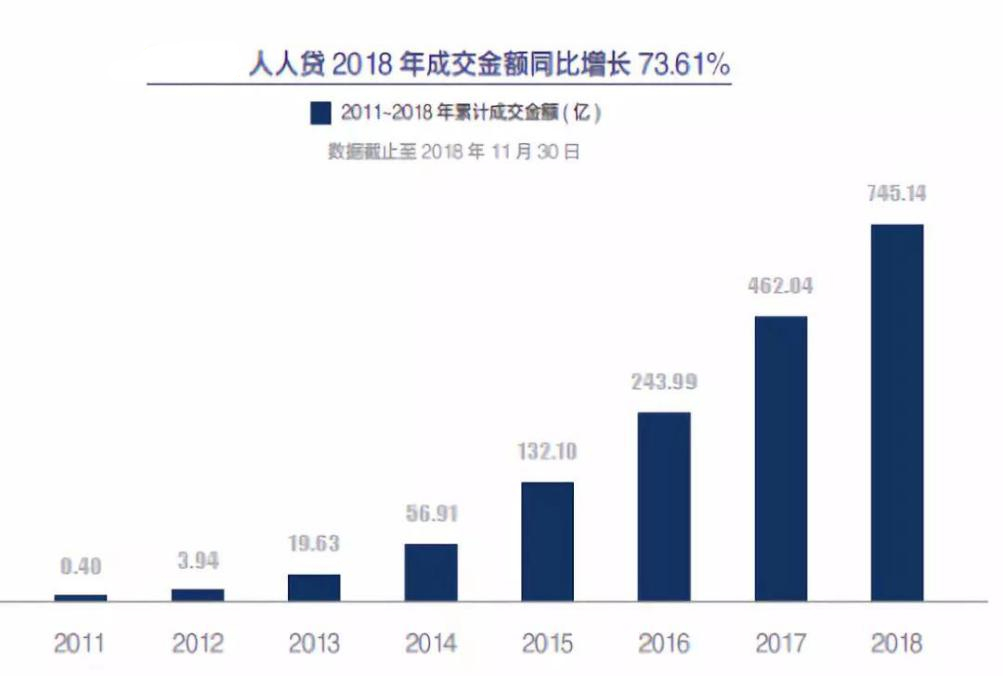

在中国互联网金融多种业态中,以P2P为代表的互联网金融增长速度飞快,从2006年起在短短11年间经历了从无到4万亿成交金额的突破。作为一种网络金融时代下的有效创新模式,P2P在中国的快速发展对完善金融体系、填补信贷空缺,弥补中小企业融资缺口,缓解民间资本投资等方面具有重要作用。根据主要服务小微经营性贷款需求的平台人人贷的数据显示,人人贷平台年度累计成交金额从2011年的0.4亿元增长至2018年的745.14亿元(数据截止2018.11.30),其中近80%的借款人将资金应用于小微生意的经营性周转。

正是借助金融科技的力量,中国个人经营性贷款供给能力在近几年实现了飞跃。贷款余额从1978年的152.80亿元增长超千倍达到15.64万亿元,整体新增从1978年的143.62亿元增长近千倍达到14.69万亿元。

二、个人住房贷款

创新创业,最终目标不是为了赚钱,而是为了过上更为幸福的生活,幸福的生活首先需要一个家。杜甫诗云,“安得广厦千万间、大庇天下寒士尽欢颜”,寄托了中国人对于居住的梦想。

怎样使住宅问题解决得快些?

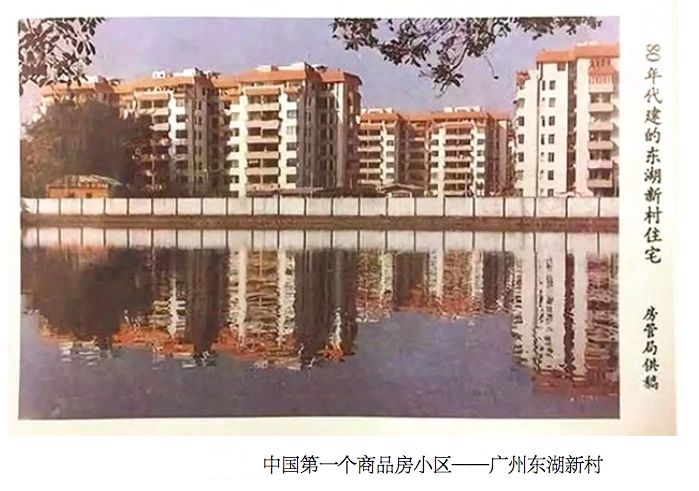

广州东湖新村,它不仅是全国第一个商品房小区,也是第一个引进外资开发的住宅项目和第一个实施物业管理的住宅小区。

1980年12月24日《南方日报》有这样的报道: 这批住宅售价为每平方米二百二十一元,订购单位按购买面积大小计价,分期付款,即基础工程和主体工程完工后各预收四成资金,所余两成资金,等竣工交付使用后收清。

地产是与金融最为紧密的行业。但发展的初期,却并非如此。直到1985年,建设银行深圳分行才借鉴香港住房按揭贷款的方式,向南油集团85户“人才房”发放我国第一笔个人住房按揭贷款,至此我国个人住房融资业务正式产生。

“为什么你当了市长,上海的住宅竣工面积少了100万平方米?” 时任上海市市长的朱镕基接受了人大代表的质询。其实,上海的住房制度改革,他一直放在心上,核心问题就是资金问题,他需要为上海的住房改革寻到一条破题之道。1991年5月,借鉴新加坡的经验,公积金制度被写入上海的住房改革方案。

杨希鸿,上海普通职工,出现在1992年5月8日的中央电视台的新闻联播里。穿着灰色毛衣,烫着卷发的杨希鸿,在一份油印的、略显粗糙的借款合同上,签下了自己的名字,成为全上海,乃至全国首批通过公积金贷款买房的个人,这份合同的编号为001号。

住房金融前二十年的发展是缓慢的,但二十年的准备,只为了一个苏醒。与这个苏醒伴随着的是住房的改革与金融的配套。1998年7月3日,是中国住房制度改革的一个分水岭。这一天,国务院下发了《关于进一步深化城镇住房制度改革加快住房建设的通知》。从这一刻起,原先的福利分房制度彻底被废止。

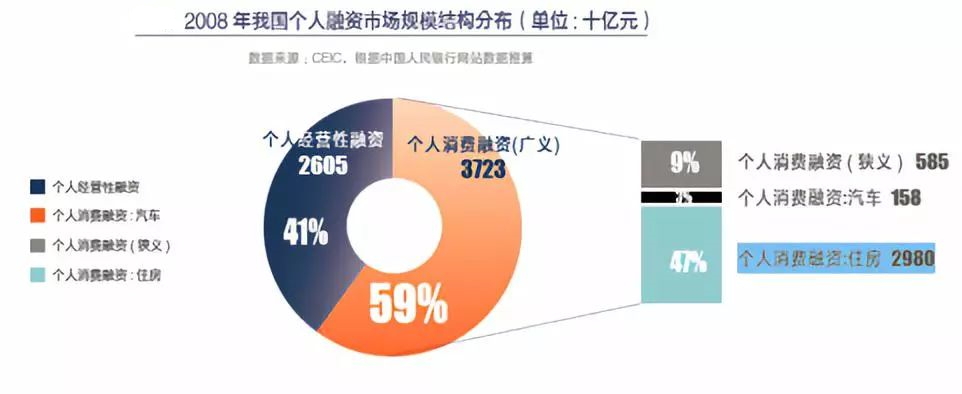

自此之后,我国房地产市场正式进入高速发展阶段,大量商品房开工建设,房地产市场进入“黄金十年”,这也是住房贷款的“黄金十年”。“至2008年,我国个人融资市场中,传统经营性融资规模为2.6万亿元, 占全部个人融资市场的比例大幅缩减至41% ;而个人消费性融资则达到3.7万亿元,占全部个人融资市场的比例大幅飙升至59%,显著超越个人经营性融资;其中,个人住房融资2.98万亿元,占比从十年前2%上升至47%。

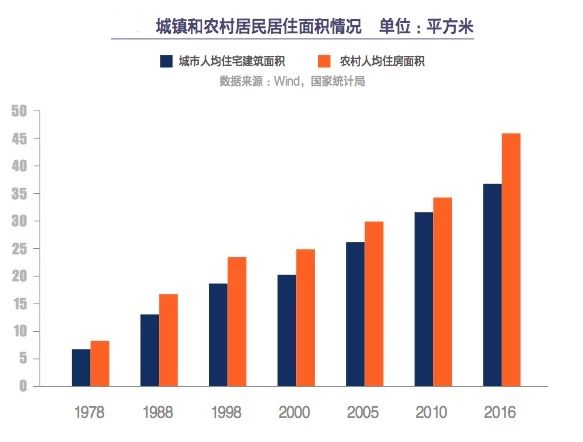

住房市场化改革的1998年,城市人均建筑面积和农村人均住房面积分别为18.7平方米和23.3平方米;经过近20年的奋斗,城市和农村居民的居住面积几乎翻了一番,2016年两者分别达到36.6 平方米和45.8平方米,按人口加权全国居民人均住房建筑面积达到40.8平方米。

不仅居民的住房居住面积大幅提高,与住房相关的生活质量也出现了明显的上升:用水普及率由1978年的81%上升至98.3%(2017年),燃气普及率由1989年的17.8%上升至2015年的95%,电视普及率由68%(1985年)上升至98.9%(2016年),人均公园绿地面积由1.8平方米(1990年)上升至13.45平方米(2016年)。

三、个人消费贷款

如果说,这四十年中国人最大的变化是什么,有太多的事情可以诉说,但“中国人更加愿意去消费了“这个选项却一定不会少。对于个人而言,信用卡是个人消费的最重要载体之一。

珠海,中国第一张信用卡诞生的地方,1985年,中国银行珠海分行的一位员工由于经常去香港探亲,被亲戚使用的卡所吸引,因为职业关系了解到一些相关业务的市场前景。于是将香港银行卡申请表格和有关资料全部带回珠海,并向当时的行长顾广提出珠海也可以搞这些新的金融产品。

当时,在一些沿海开放城市中,已经聚集了大批的商务人士,他们携带大量的现金外出进行商业活动,更需要一张携带方便、支付简单的信用卡。信用卡在中国诞生的市场环境已经具备,针对国民发行信用卡的条件也已经水到渠成。

顾广提行长当即拍板同意,“中银卡”在中国银行珠海分行诞生,中国从此进入了“卡的时代”。

随后,我国信用卡市场也经历了快速发展。2004年9月,国内首张大学生信用卡进驻大学校园,大学生作为国家未来发展的支柱和日后中产阶级的主要构成人群,成为银行眼中的优质客户。

银行信用卡信贷规模从2009年2458亿元大幅扩张至2017年5.6万亿元,增幅接近22倍,同时其业务规模占个人消费融资(狭义,不含住房贷款)的比例亦逐年稳步提升,从2009年41%一路攀升至2017年64%水平,成为人们最为主要的支付方式。

在信用卡迅速普及的同时,受电子商务产生并迅速崛起影响,互联网消费信贷业务可谓“异军突起”。

2009年到2017年我国个人消费融资规模(狭义,不含住房贷款)对消费信贷的贡献最大,其占全社会个人融资规模的比例从2009年的7%一路上涨并基本稳定在2017年的20%水平附近。

如今,传统商业银行和新兴互联网消费金融机构普遍将大数据、云计算、人工智能等技术应用于个人消费融资业务,对个人客户的风险状况进行有效识别,从而实现精准授信,能够在客户范围大幅扩大的情况下将风险保持在合理范围内。

和40年前相比,每一个个体都有使用金融工具,使自己过上更好的生活,做更好的生意的权利。四十年过去了,这些人变得更加勤奋,更加聪明,这些人站在那里,自信而笃定,那种从容依旧让人羡慕……